경기라는 것은 사이클 cycle 을 가지고 순환한다고 한다. 경기는 초기, 중기, 말기, 침체 - Early, Mid, Late, Recession - 의 사이클을 가지고 움직인다는 의미이다. 경기가 한창 좋을 때는 재화의 생산과 공급이 증가하고 수요가 이를 소화할 수 있으나, 재고가 쌓이기 시작하며 침체기가 온다는 정도로 단순히 이해할 수 있을 것이다.

1. 사이클 Cycle 중 어디에 있는지 파악하는 방법

이것은 개인이 할 일은 아니라고 생각한다. 이미 잘 알려진 사이트이지만 이것에 대한 정보를 제공하는 곳이 있다.

https://institutional.fidelity.com/app/item/RD_13569_40890/business-cycle-update.html

Business Cycle Update | Fidelity Institutional

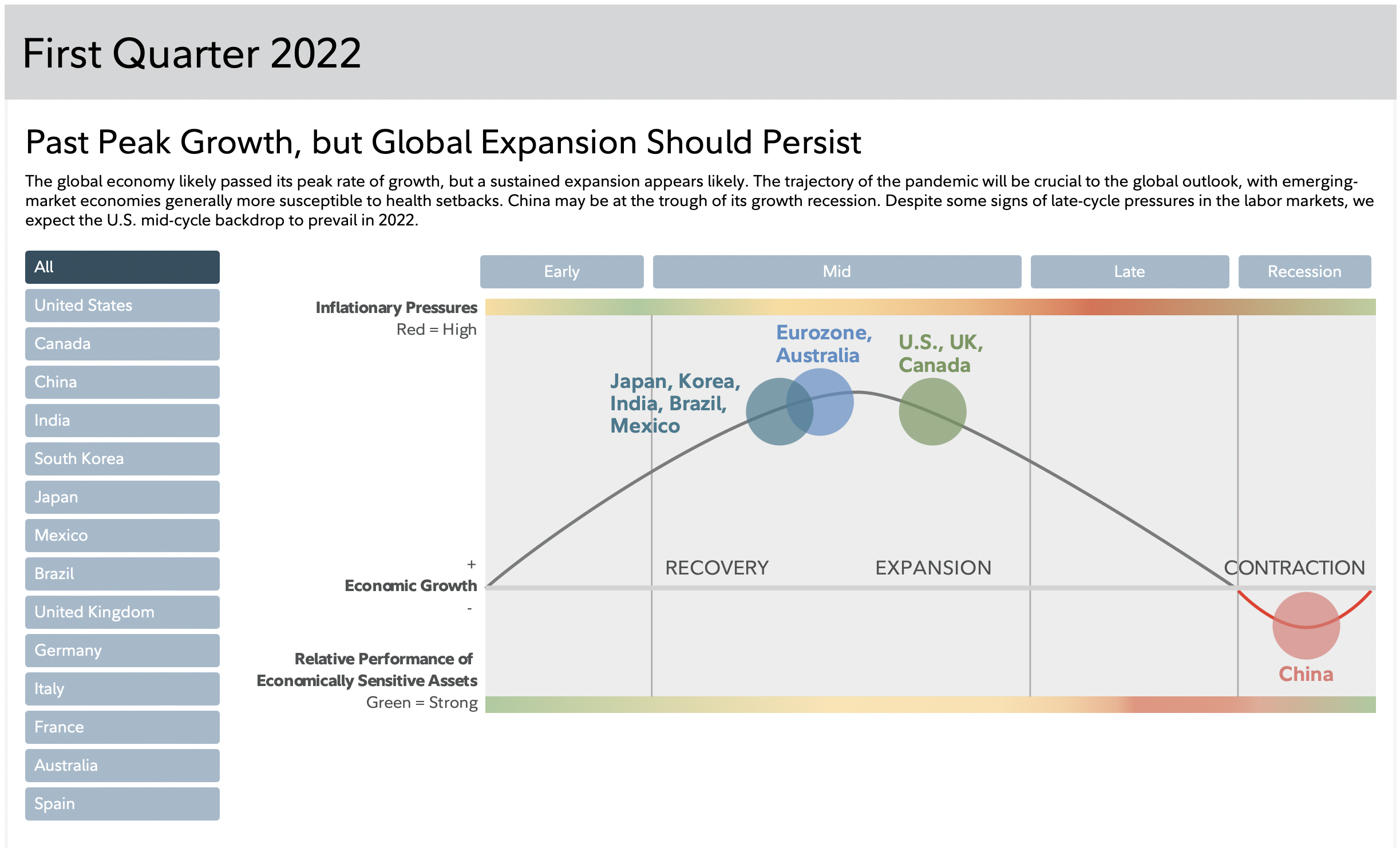

Past Peak Growth, but Global Expansion Should Persist The global economy likely passed its peak rate of growth, but a sustained expansion appears likely. The trajectory of the pandemic will be crucial to the global outlook, with emerging-market economies g

institutional.fidelity.com

위의 링크에 들어가 보면 현재 우리나라나 미국, 영국 등 주요 국가가 사이클 중 어느 위치에 와 있는지를 살펴볼 수 있다.

위의 정보는 시기마다 변하게 되는데, 현재 우리나라는 중기 중 회복 Recovery 국면에, 미국은 중기 중 팽창 Expansion 국면에 있다는 것이다.

2. 경기 국면에 따라 성장이 기대되는 섹터

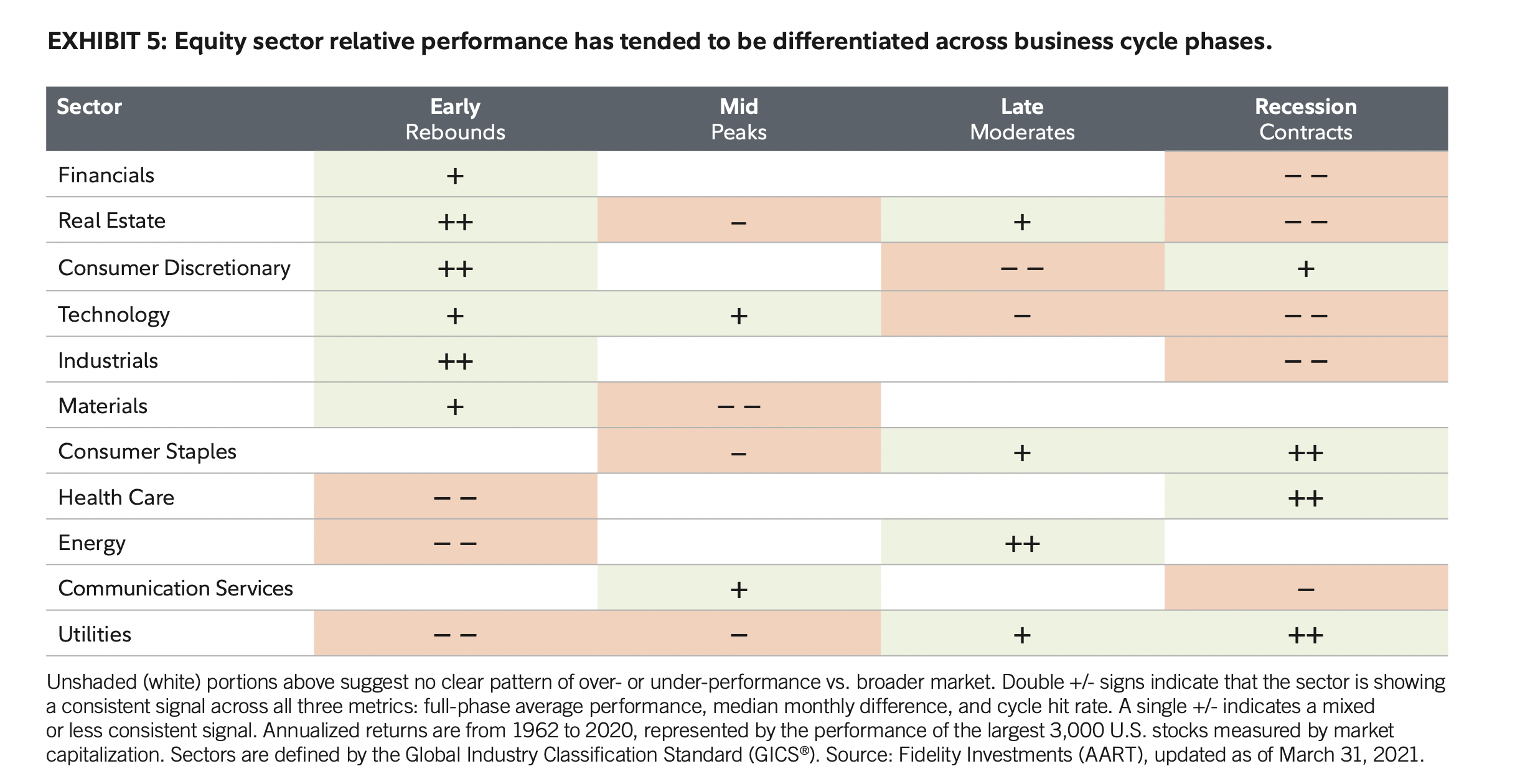

위의 사이트에서 제공하는 자료를 보면 경기 국면에 따라 성장이 기대되는 섹터에 대한 정보도 제공한다.

그냥 하얗게 공란으로 된 부분은 전체 시장(broader market)과 비교할 때 under-performance를 보이는지 over-performance에 대해 명확한 패턴이 없다는 의미이다.

Full-phase average performance는 특정 사이클에서 해당 섹터의 평균적 퍼포먼스에서 벤치마크 퍼포먼스를 뺀 것이다. 하지만 이 수치는 아웃라이어에 의해 왜곡될 가능성이 있다고 한다.

Median monthly difference는 벤치마크 포트폴리오와 비교한 해당 섹터의 월별 퍼포먼스 중 중간값을 취한 것이다. 이렇게 함으로써 아웃라이어의 영향을 배제할 수 있다고 한다.

Cycle hit rate은 1950년 이후 해당 섹터의 퍼포먼스가 벤치마크 포트폴리오를 상회하는 빈도를 계산한 것이다. 이는 해당 섹터가 전체 시장과 비교하여 얼마나 지속적으로 높은 퍼포먼스를 보이는지 알 수 있다고 하며, 이 수치를 통해 우연히 한 번 너무 높은 퍼포먼스를 보임으로써 발생하는 왜곡을 차단할 수 있다고 한다. 하지만 지금까지 풀 사이클의 개수가 11개 정도라서 샘플 사이즈가 너무 작다는 단점이 있다.

++ 표시는 full-phase average performance, median monthly difference, cycle hit rate의 세 가지 부분에서 일관적으로 over-perfomance를 보인다는 뜻이다.

-- 표시는 full-phase average performance, median monthly difference, cycle hit rate의 세 가지 부분에서 일관적으로 under-perfomance를 보인다는 뜻이다.

+이나 - 표시는 full-phase average performance, median monthly difference, cycle hit rate의 세 가지 부분에서 혼재된 양상의 signal을 보이거나 비일관적인 signal을 보인다는 뜻이다. 물론 +는 over-perfomance, -는 under-performance를 의미할 것이나 명확하지 않다는 뜻으로 받아들이면 되지 않을까 한다.

따라서 우리가 주목해야 할 항목은 ++나 -- 표시가 된 부분일 것이다.

현재 미국이 Mid phase에 있다고 가정하자. 그렇다면 불행하게도 ++인 섹터는 하나도 없다. +인 Technology나 Communication Services는 over-performance일수도 있으나 명확하지 않으니 판단을 보류해야 할지도 모른다. 다만 --인 Materials는 피해야 할 가능성이 높다고 생각할 수 있다.

경기 순환 사이클이 더 진행하여 Late phase에 다가간다고 하면 그땐 Energy 섹터에 투자를 해볼 수 있을지 모른다. +인 Real estate, Consumper Staples(필수소비재), Utilities 등은 지켜볼 필요가 있을 것 같다. 대신 Consumer Discretionary(경기소비재, 임의소비재) 섹터는 피해야 할 수도 있다.

3. 마무리

배당주 투자를 하며 배당금을 받으니 주가가 떨어져도 좋다고 생각하는 투자자는 없을 것이다. 배당금과 가치 상승을 합한 total return이 말 그대로 총 수익이 된다. 배당금이 조금씩 증가하고, 주가도 조금씩 오르며 자산의 크기를 키워나가는 것이 주식 투자를 하는 여러 방법 중 하나라고 생각한다. 따라서 경기 사이클에 따라 어떤 종목이나 섹터가 호황이고, 어떤 것은 피해야 하는지 살펴보는 것도 나쁘진 않을 것이다.

위의 표를 어떻게 해석하고 현실에 적용하는지는 철저히 개인의 몫이라고 생각한다. 개인적인 생각에 투자에 있어 많은 지식을 가지고 있는 것도 중요하고, 어떤 정보를 어디에서 찾아봐야 하는지 알고 있는 것도 중요하다. 물론 그렇다고 해서 그런 지식이나 정보가 없다고 무조건 투자 결과가 나쁜 것도 아닌 것 같다. 정보나 지식만큼이나 중요한 것은 선택을 하고, 결정을 내리는 것, 그리고 변화하는 상황에 따라서 대응하는 것일 텐데 그게 정말 어렵다. 그래서 조금이나마 기댈 구석을 찾기 위해 이런저런 수치들을 살펴보고, 이런저런 사이트들을 기웃거리게 되는 게 아닐까 싶다. 개인적으로도 전 세계의 투자자들이 진검승부를 하는 시장에서 나 홀로 고군분투를 하며 혼란스러움을 느낄 때가 많다. 그럴 때 옳고 그름과 관계없이 어떤 가이드가 있으면 좋겠다는 생각을 할 때가 많았고 그래서 이번 주제를 다루어 보게 되었다. 같은 상황에 처한 개인투자자분들께 조금이나마 도움이 됐으면 한다.

'재테크 > 배당주 투자 방법' 카테고리의 다른 글

| 배당주 투자 방법 - Zacks Rank, S&P500 연 수익률과 비교한 랭킹 (1) | 2022.04.20 |

|---|---|

| 배당주 투자 방법 - PER, PEG Ratio란? (2) | 2022.04.17 |

| 배당주 투자 방법 - 금리와 배당귀족 인덱스(NOBL)와의 관계 (2) | 2022.04.13 |

| 배당주 투자 방법 - IEF와 연준 기준 금리와의 관계 (2) | 2022.04.12 |

| 배당주 투자 방법 - 배당 성향은 몇 %가 좋은 것일까? Payout Ratio (2) | 2022.04.11 |